过去一年 ,Temu在美国反超了Shein

目前Temu正更快进入更多国家和区域。

仅仅一年时间,拼多多的跨境电商业务Temu(特木)就从刚上线时几乎不为人知,到现在实现了对经营十多年的Shein(希音)的彻底反超。

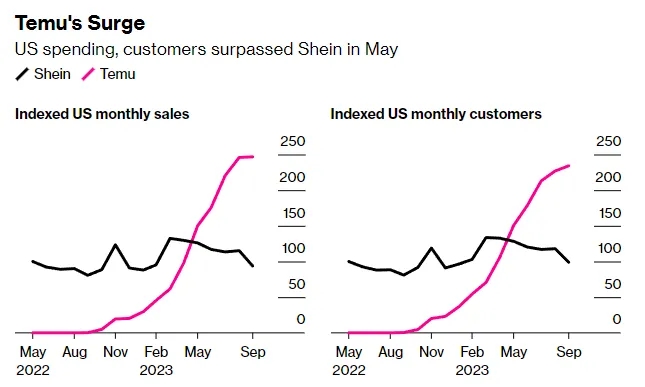

Temu于去年9月正式上线,根据分析消费者信用卡和借记卡交易的彭博Second Measure的数据,Temu在美国的销售额在今年5月首次超过了专注于快时尚的Shein,超出幅度约20%。数据显示,自5月份以来,Temu的领先优势每个月都在扩大,9月在美销售额已是Shein的两倍多。

另据《晚点LatePost》,一年里,Temu在全球47个国家上线,其app被下载2亿次,九月有1.2亿人打开浏览商品,其中一半来自美国以外。Temu平均每天发出160万个包裹,大部分商品海运送往美国。过去一年,有约9%的美国人在Temu购物。

过去一年中,Temu成为美国最受欢迎的app之一,长期稳定在苹果App Store和Google Play下载榜第一名。

Temu的迅速崛起对业内人士来说并不意外,因为它似乎采用了与Shein类似的策略,而Shein已被证明在实现增长方面取得了成功。此外,Temu还得到了母公司拼多多从运营管理、行业整合等全方面的支持。

Temu的商业模式

像拼多多一样,Temu的核心定位是提供极致性价比的商品。

Temu以女装为主要类目,借鉴了快时尚女装跨境电商平台Shein的经验,进一步凸显了自身的价格优势。与Shein和亚马逊相比,在一些同品类商品上,Temu的商品价格可以做到比两家便宜一半甚至更多。

这一定位吸引了价格敏感的消费者,尤其是在竞争激烈的电子商务市场中。

欧睿国际(Euromonitor International)分析师Fatima Linares表示:

“在持续的生活成本危机要求人们更注重预算的时候,Temu的厨具和相应电子产品价格在5到10美元之间,具有很强的吸引力。”

Temu的运营模式类似于“全托管”模式,平台掌握定价权(包括选品、定价和销售等,卖家在平台上有自己的店铺,但实际上只是产品的供货商),同时引入竞价机制,鼓励商家互相竞争,给出最低价格,同款商品的价格比主流跨境电商平台都更低。

这是Temu与其他跨境电商的主要差异,在全托管模式下,商家只需将通过筛选的货品发往Temu的国内仓库,后续的运营-物流-仓配-客服-售后服务环节都可以交给平台,极大降低了商家做跨境电商的门槛。

全托管并非Temu首创,这一模式早期在行业被认为太过沉重,不适合廉价的小商品。但背靠拼多多,Temu带着充分的资源和团队,一开始就在跨境电商的战场大投入。

营销获客上,Temu采用多渠道营销推广策略,包括社交媒体、内容推广和联盟营销。在冷启动阶段,平台通过Facebook、Instagram、TikTok等社交媒体平台展示产品,进行开箱测评等方式吸引用户。

此外,Temu也用上了拼多多的传统技能,先后在美国和其他新市场上线 “砍一刀” 和各种玩游戏得优惠的促销活动,老用户只需邀请几位新用户下单,就能领现金、返大额优惠券。不过,在美国市场,拼团模式的效果相对较差,因为美国用户更注重个人隐私。

在履约和物流方面,Temu采用了国内统一仓配和海外跨境直邮的模式。国内运输采用统一仓配模式,商家将货物提前运至Temu广州仓,然后平台统一空运至海外。此外,平台还支持商家选择即时发货模式,允许根据实际销售订单极速发货。

跨境运输方面,Temu与国内第三方快递服务商如极兔和云途合作。目前Temu还没有建立海外仓,最后的配送环节由美国邮政或DHL完成。平台支持两种配送模式,包括邮政小包和商业快递。

与Shein的差异

Shein在2008年于中国成立,后来将总部迁至新加坡,是去年全球下载量最大的购物App,根据Apptopia的数据,Shein是美国下载量仅次于亚马逊(AMZN)的App。

Shein在新冠疫情期间出现的电子商务热潮中起飞,通过迎合Z世代对4美元衬衫和6美元连衣裙的购物偏好和打破常规的供应链模式在全球崭露头角。在此过程中,Shein获得了包括老虎环球基金和红杉资本中国基金在内的一批知名风险投资公司的支持,估值也超过了H&M (HNNMY)和Gap (GPS)等快时尚巨头。

Temu成立之初明显将Shein作为对标。早在2023年初,Temu曾规划了全球全年160亿美元的GMV目标,这一数字与Shein 2022年在美国市场完成的GMV相当。

与Temu一样,Shein依托的是中国全世界最全的供应链体系,但Temu和Shein的用户依然存在较大差异。

根据第三方机构YipitData的数据,Temu 和Shein的用户重合度是 5%。多位二级市场分析师调研后认为,双方的商品品类重合度低于30%,Temu希望做全品类平台,SHEIN则更侧重于时尚品类。

欧睿国际的Fatima Linares表示,产品种类繁多,“可以说是推动Temu领先于Shein的最重要因素”。

与此同时,Temu也在尝试切入Shein的市场,比如针对Shein的用户群投放更多广告,加大对Shein优势品类的招商力度,鼓励商家推出更多时尚和生活方式类的货品等。

着眼其他增长更快的新市场

尽管Temu在其商业模式中取得了一定的成功,但也面临一些挑战。

比如一位经营亚马逊的卖家短暂试水Temu后的感受是,运营成本被压缩到极致,仅人力成本一项,经营一个亚马逊店铺通常需要十多名员工,而Temu只需一名员工负责计算成本和利润,然后上架发货。

也有卖家强调Temu的管理不善、对卖家的政策不一致且不友好,以及压力越来越大。

与此同时,分析师认为,Temu激进的定价策略正在蚕食其利润。

据摩根士丹利称,该公司销售的产品从机器人真空吸尘器到水彩画套装,价格比亚马逊上的同类产品便宜70%。虽然Temu目前提供的不需要最低消费的免费送货服务受到了消费者的欢迎,但这损害了利润率。

研究机构Sanford C. Bernstein估计,尽管今年全球销售额达到130亿美元,但Temu今年可能会出现36.5亿美元的经营亏损,这是其1月份预测的两倍,但考虑到增长速度,这仍可能是一个保守的预测。Bernstein预测,到2025年,Temu的亏损可能会缩小至19亿美元。

相比之下,Shein去年的销售额为227亿美元。CNBC今年7月份报道称,Shein上半年的盈利能力创下了历史新高。

申万宏源研究首席零售与电商分析师Lingyi Zhao表示,考虑到中国电子商务运营商在全球的渗透率仍然很低,Temu和Shein都仍有增长空间。

但在经历了非凡的12个月后,Temu的日子或不会一帆风顺。Zhao称,尽管Temu在受通胀失控打击的发达国家的消费者中站稳了脚跟,但从长远来看,对产品质量的担忧将会出现。她补充说,随着公司在更多国家的扩张,它也在涉足截然不同的法律和政治环境。

分析称,暂时没有什么外部因素可以阻止Temu的前进,包括此前遭遇的多起诉讼。今年以来,Shein和多个亚马逊卖家在海外起诉Temu,Temu也反诉了Shein。据《晚点 LatePost》,来自Temu和竞争对手的人士都表示,诉讼是应对竞争的常规操作,大家都清楚,这对Temu主营业务的影响有限。

不过,Temu似乎有意避开锋芒。据悉,Temu管理层近期调低了对美国市场的营销费用,计划将该部分费用转投到其他区域市场。Temu意识到美国的订单量增速正在放缓,选择将资源投到增长更快的新市场。为此,Temu正更快进入更多国家和区域。