香港医美市场蓬勃发展,私营医疗服务发达,医疗仪器制度完善

日前,开源证券在研报中指出,中国医美市场快速发展,渗透率存在较大增长空间。

日前,开源证券在研报中指出,中国医美市场快速发展,渗透率存在较大增长空间。

据艾瑞咨询,2017-2021年,中国医美市场规模从1124亿元增长至2179亿元,CAGR达18%。除2020年受疫情影响增速有所放缓外,其余年份仍保稳定增速。预计未来市场规模增速仍将保持10%以上增速。

据弗若斯特沙利文数据,预计2019年中国内地医美渗透率仅为3.6%,中国香港地区为 5.2%,略高于内地,但对标成熟的医美市场,整体我国医美渗透率仍有 3-4 倍增长空间。

香港医美市场发展更为成熟

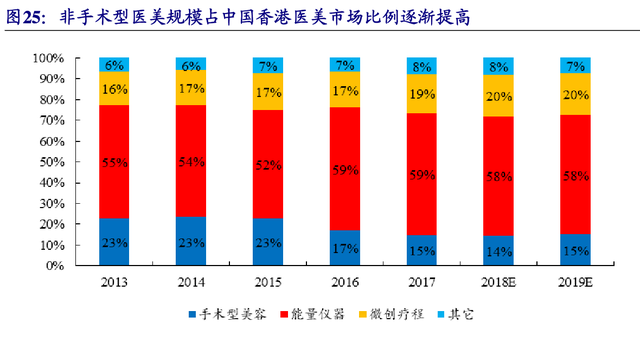

中国香港医美市场稳步增长,非手术性医美规模增速高于手术型。

据弗若斯特沙利文数据显示,中国香港医美市场规模从2009年22亿港元增至2019年69.5 亿港元,CAGR 达 12.7%,增长原因系中国香港人对医美服务接受度的持续提升及市场化进程和体系的不断完善。

2015年后非手术医美的增速高于手术性医美。非手术性医美中以能量仪器、微创疗程为主,预计2019年分别占中国香港医美市场的58%、20%。

医美获批产品种类远超大陆,药物使用国际化。在中国香港,产品只需要通过FDA认证即可上市使用,国际最新最好的药物在中国香港都能使用,不会出现国内的药物无法进口的问题,从而为消费者提供更多服务选择。

泰奥熊猫针、Ultherapy超声刀等已在中国香港获批的合规产品由于尚未获得大陆 NMPA 认证,因此无法在大陆合规使用。此外,患者还可通过指定药物使用计划,申请使用尚未在中国香港注册的最新药物。

患者同意之后,由注册医生进行申请,一到两日即可获批,一个月内即可拿到最新药物从而保障患者的治疗进程。同时因为中国香港医生用药国际化,拥有国际药物大量的临床经验,能更好地根据患者体质、身体状况对剂量进行控制,保证治疗效果和控制副作用。

医美客户年均开支逐年上涨,内地医美渗透率提升有望催化医疗旅游。据弗若斯特沙利文数据,中国香港每名医美客户的年均开支也从2011年的3637港元增至2017年的7272港元。中国香港自2003年起对大陆游客开放自由行,带动其旅游业跨越式发展。

2018年大陆游客达5104万人次,占总旅客比重升至近80%。同时,内地医美渗透率持续提升,内地消费者变美意识增强,加之中国香港医美产品获批种类远超大陆,价格相比内地更加便宜,仪器设备更加先进,往往领先 2-3代,催化医疗旅游概念持续火爆。

据观研天下数据,中国医疗旅游市场规模2014-2018年复合增速达30.6%。2023年1月8日,内地与中国香港首阶段通关正式实施,近三年的封关告一段落,医疗旅游将再度贡献业绩增长。

中国香港医美市场集中度明显提升,优质运营的医美机构获得了超越行业的增长。根据弗若斯特沙利文数据,2014年中国香港医美市场CR5仅18.6%, 到 2019年中国香港医美市场 CR5 达 41.7%。医思健康作为优质龙头企业,销售额市占率也由 2014 年的 6.8%上升至 2019 年的 19%。

二元医疗体系,私营医疗服务发达

公立+私营”二元架构,私立医院服务水平出众。经过多年发展,中国香港医疗系统逐步形成了“医疗双轨制”结构。公立医院主要承担平价的全民保障,政府高度补贴,由中国香港医院管理局管辖所有公立医院,以收治大病重病为主。

公立医院具备雄厚医疗技术实力,资质和安全性有保障等优势。但同时也存在排队患者多,等候时间长等问题。私营医疗属于第二层,提供由个人支付的私人医疗服务,以用者自付为原则,让个人可以自由选择更高质量或更舒适的服务。

公私医疗开支基本持平。中国香港医疗开支从 2016 年 1480 亿增至 2020 年 1900亿港元,CAGR 为 6.4%。2020 年中国香港公共医疗开支与私立医疗开支分别为 970亿和 930 亿港元,均占总开支约 50%。

据弗若斯特沙利文预测,随着老龄化进程加快推动医疗服务需求,预计从 2020 年到 2024 年,中国香港医疗开支将以约 7.5%的复合增长率增长,预计 2024 年中国香港医疗总开支将达到 2540 亿港元。

私立医疗中心和私立医院为中国香港私立医疗市场主要服务供应商。中国香港私立医疗中心可以进一步分成私家全科医疗服务、专科医疗服务以及专职医疗服务。

私家全科医疗服务:包括为病情稳定的慢性病病人和症状较轻的发作性疾病病人提供的护理服务;私家专科医疗服务:涵盖特定的医疗保健服务,包括对特定疾病的高级诊断或治疗或对病人身体某些部位的专门治疗服务;私家专职医疗服务:涵盖除一般全科及专科医疗服务以外专科领域的医疗。

同时,受人口老龄化及公共医疗保健机构接诊能力有限等影响,中国香港私家全科和专科医疗中心门诊数量占中国香港私家医疗保健机构份额较高,分别从 2016年 2490 万次/750 万次温和增长至 2020 年 2640 万次/810 万次,2020-2024 预计将分别以 1.57%和 2.09%的复合增长率进一步增加。

病人对专科服务支出增加,私家专科医疗中心市场收益高于私家全科医疗中心。

私家专科医疗中心相比私家全科医疗中心虽然门诊量相对较低,但提供从资讯、诊断、检查等各种医疗服务以及通常会向病人收取较高服务费的不同治疗方案(一项或多项专科项下,从药物到手术)。

据弗若斯特沙利文数据,中国香港就诊病人平均花费由 2016 年的 1935 元上涨至2020 年 2272 元,CAGR 达 4.1%。预计 2024 年可达 2684 元,远高于私家全科医疗中心花费。

因而中国香港私家专科医疗中心的市场收益高于全科医疗中心,从 2015 年约 139 亿港元增至 2019 年 176 亿港元,CAGR达 6.1%,预计 2020-2024 年将以 CAGR6.4%的速度增长。

分流制度+自愿医保计划催化私营医疗机构扩张。中国香港公立医院以收治大病重病患者为主,通过实施分流制度,将病人分为紧急、半紧急和稳定个案,以确保紧急病人获得优先治疗,也导致慢性病患者等待时间过长。

为了缓解公共部门的压力并扩大医疗保健融资来源,中国香港食物及卫生局于 2020 年 4 月启动自愿医保计划,吸引部分能负担医保费用的市民投保,将中、低风险的一次性手术和检查如内窥镜、计算机扫描等需求引导到私营医疗系统。

据弗若斯特沙利文数据,预计意外及健康保险保费毛额预计将以约 8.3%的复合年增长率增长,从 2020 年的 198 亿港元增至 2024 年的 271 亿港元。拥有友邦等保险公司保险,居民在私人诊所进行治疗、体检等均可以直接通过保险渠道支付,催化私营医疗机构持续扩张。

医疗管理制度完善,问责体系健全

中国香港医疗仪器管理制度完善。中国香港医疗器械实行 MDACS(中国香港医疗器械行政管理体系)下的自愿注册制度,其下设有表列制度、医疗事件呈报制度及本地负责人制度。

由于中国香港药品管理制度较早引进 ICH 原则,会由 ICH(国际人用药品注册技术协调会)负责监测和更新临床试验等方面的技术要求,从而使得成员国间技术标准一致化,数据全球互认。

因此,海外新药在中国香港进行注册审批时,质量标准仅须满足成员国标准中的任意一种,则不需要在中国香港重新开展临床试验,卫生署药物办公室会于 5 个月内批核,加快整体药物审批速度。

医疗从业门槛高,问责体系健全。中国香港卫生署出台一系列“只应由注册医生/注册牙医施行的美容程序”以及面向医美群体的“常见美容程序简介及须知”,涉及医美产品简介、操作程序、风险点及意见等。健全医美问责体系降低医疗事故发生率,中国香港的医疗保障制度被公认为当今世界最好的医疗保障制度之一。

中国香港医生一般都有中国香港和英联邦等国超过 6 年的学习经历,专科医生需要在成为全科医生的基础上再完成 6-8 年的专科培训,且要在公立医院工作到政府规定的时间及经验后才有独立执牌开办诊所的资格。执业后每年都必须完成一定的研究及工作量,并通过政府及相关管理机构的考核才能继续行医。

由于从业要求高,医生们都极爱惜羽毛,注重口碑及声誉。中国香港整体医疗服务质量极高,不仅注重治疗效果,也极关心病人的心理状态,医患关系融洽。此外按监管要求,中国香港医生需缴纳一笔高昂的医疗保险费,若发生医疗纠纷和事故,可保证病人的权益不受损害。

完善的制度体系塑造了中国香港医疗良好的行业形象,消费者对于中国香港医疗品牌认可度较高,区域拓展具备现实基础。